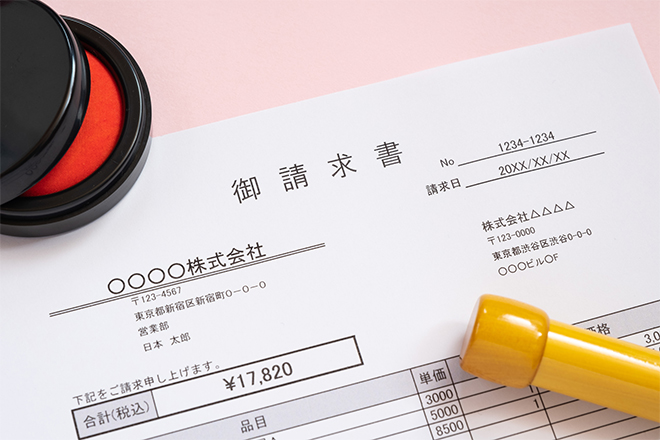

個人事業主の請求書の書き方とは?記載すべき項目や注意点を紹介!

![]() 2025.05.14

2025.05.14

" alt="個人事業主の請求書の書き方とは?記載すべき項目や注意点を紹介!">

" alt="個人事業主の請求書の書き方とは?記載すべき項目や注意点を紹介!">

個人事業主の場合、取引先に代金を請求するときに自分で請求書を発行しなければいけません。個人事業主の請求書は、発行日や入金日などいくつかの記載すべき項目が存在します。取引先との信頼関係を築き、かつ代金をスムーズに受け取るためにも請求書の正しい書き方を知っておくことが大切です。そこでこの記事では、個人事業主の請求書の書き方や記載すべき項目、注意点についてご紹介します。

「見積依頼」も素早く対応!

お気軽にご相談ください

目次

個人事業主も請求書の作成は必要なの?

個人事業主でも、取引先に渡す請求書の作成が必要です。請求書の作成は法律によって義務付けられているわけではありませんが、滞りなく取引を行うために作成するのが一般的となっています。請求書を作成しておくと入金処理がスムーズに進められるだけではなく、後々の金銭トラブルを防ぐことも可能です。個人事業主が取引を行う際に、請求書は欠かせない書類であると言えるでしょう。

入金処理がスムーズになる

個人事業主が請求書を作成すると、入金処理がスムーズになるというメリットがあります。請求書には入金日や金額など取引に関する詳細や、入金先の銀行口座などが記載されているのが一般的です。そのため、請求書を受け取った側は「入金しなければいけない。」という意識が自然と高まります。

請求書を作成すると、請求する側も取引先に対する請求の詳細が明確に分かります。双方が請求書という共通の認識を持つために、スムーズな入金へとつながっていくのです。

金銭トラブルを防げる

個人事業主が請求書を作成することにより、金銭トラブルを防げるという点もメリットです。金銭トラブルが起こると多くの労力や時間がかかり、場合によっては裁判にまで発展するかもしれません。

金銭面のトラブルは、やはり誰もが避けたいものです。そのためにはトラブルを未然に防ぐことが重要となります。個人事業主であっても請求書を作成し、取引金額やサービス内容などの詳細を書面上に残しておきましょう。

個人事業主に求められる請求書の保管について

個人事業主は作成した請求書を保管しておく義務がありますが、ただ保管しておけばいいのではありません。個人事業主に求められる請求書の保管は期間や方法が定められています。また、個人事業主が受け取った請求書に関しても同様に定められた基準があるので、事前に請求書の保管に関する知識を持っておきましょう。

保管期間

個人事業主が請求書を発行したときは定められた保管期間があります。逆に個人事業主が請求書を受け取った場合でも、同様に保管しておかなければいけません。請求書は、発行した側も受け取った側も所得税法や消費税法によって定められた保管期間があるのです。

請求書を受け取った場合

個人事業主が請求書を受け取った場合、原則5年間保管しなければいけません。これは青色申告でも白色申告でも同様に保管期間は5年間です。また、個人事業主でも消費税の納付義務がある課税事業者に該当すれば、消費税法の定めにより請求書の保管期間は5年ではなく7年間となっています。消費税の納付義務がある課税事業者とは、前々年度の課税売上高(消費税が課される売上高)が1,000万円を超過した事業者のことです。

個人事業主の請求書の保管期間は請求書の発行日もしくは受領日が起算点ではなく、確定申告期限日の翌日から5年間が保管期間となっています。例えば、消費税免税事業者が3月15日期限の確定申告を行った場合、翌日である3月16日から5年間が請求書の保管期間となります。

請求書を作成した場合

個人事業主が請求書を作成した場合、保管期間は5年間と定められています。法人税法により発行元である個人事業主側で控えを保管しておくように義務付けられているので、取引先から入金が行われた後でも必ず保管しておきましょう。

ただし、これは請求書の控えを作成している場合のみなので、元々控えを作成していなければ保管義務も生じてきません。請求書を発行する際には必ず控えを作成しなければいけないという決まりはないので、控えが無い場合に別途控えを作成する必要はないのです。

以前は白色申告をしている事業所得300万円以下の個人事業主は、請求書等の書類保管義務がありませんでした。しかし2014年、白色申告および青色申告を行っている個人事業主に対して、事業所得を問わず請求書の保管期間は5年と定められました。なお、請求書の保管期間は5年間ですが、帳簿に関しては7年間保管しておく必要があります。

ちなみに、2023年10月1日からスタートするインボイス(適格請求書)制度が導入されると、インボイス発行事業者に該当すればインボイスの控えを作成し、かつ保管する義務が生じます。インボイスは発行する側と受け取る側の双方が、インボイスの原本を7年間保管しなければいけません。インボイスとは、定められた記載要件を満たした請求書のことをいいます。インボイス制度とは、インボイスを発行し保管することにより消費税の仕入額控除を受けられるという制度です。

保管方法

個人事業主が請求書を作成したときは、紙やマイクロフィルム、電子データによって保管しなければいけないと法で定められています。以前までは紙の請求書を保管しているケースがほとんどでしたが、事務処理のデジタル化が加速していくにつれ電子データを用いる個人事業主が増えてきました。電子データは場所を取らないことも人気の理由となっています。

マイクロフィルムでの保管は保管するための機材が必要で、保管期間は最後の2年間のみとなっています。そのため、一般的に用いられる請求書の保管方法ではありません。

「見積依頼」も素早く対応!

お気軽にご相談ください

個人事業主必見!請求書に記載する項目は?

個人事業主が請求書を発行する場合、請求書に記載しなければならない項目があります。正しい請求書を発行しなければ、入金処理がスムーズに進みません。場合によっては取引先に迷惑がかかる可能性もあり、信頼が損われることにもつながってきます。

請求書の記載は一定のフォーマットが無いからこそ、取引先に正しく分かりやすく伝えることを意識して作成することが大切です。正しく漏れのない請求書を記載することにより、大切な取引先の信頼を確保して、お互い安心できる取引をしましょう。

請求書番号

個人事業主が請求書を発行する場合、請求書番号を記載しておくと良いでしょう。請求書番号は必ず記載するべき項目ではありませんが、請求書番号を記載しておくと業務管理に便利です。トラブルが発生したときなどは、請求書番号が記載してあればスムーズに該当の請求書を発見できます。

請求書番号の記載方法に定められたルールはありません。管理しやすいように、お客様番号に取引日時を組み合わせる、取引番号をプラスするなどを行っているケースが多いです。

請求先の名称または氏名

個人事業主が請求書を発行するときは、請求先(請求書の交付を受ける側)の名称もしくは氏名を記載します。請求書に記載する名称は略称を避け、正式名称を用いるようにしましょう。ビジネス文書のルールやマナーに従って、個人や企業に対する敬称である「様」や「御中」などを付けることも大切です。

日付

個人事業主が請求書を発行する場合は日付を記載します。請求書に記載する日付は、基本的に請求書を発行した日付です。しかし一般的には、取引先の締日を発行日とするケースが多く見られます。取引先の締め日を発行日にした場合、いつ行われた取引か分かるように取引年月日をあわせて記載しておきましょう。

取引内容

個人事業主が請求書を発行するとき、取引内容を記載しておくことも大切です。具体的には、売り上げた製品やサービスの品目、内容、数量、単価などです。取引先の税務処理などにより、請求書に記載する内容や書き方が指定されることもあります。事前に請求書の記載事項について確認しておき、指示に従った請求書を作成するようにしましょう。

金額

個人事業主が請求書を発行するときは、請求金額を記載します。請求書に請求金額を記載する場合、一目でわかるように税込合計金額を左上に記載するのが一般的です。複数の請求がある場合は、小計と合計を使い分けて取引先が認識しやすいように工夫しましょう。売り上げが課税対象であれば消費税率も記載し、軽減税率の対象品目があれば税率ごとに分けて記載することも大切です。

振込先

個人事業主が請求書を発行する際には、振込先の記載を忘れないようにしましょう。振込先を記載するときは、振込先の金融機関名と支店名、普通預金や当座預金などの口座の種類、口座番号、口座名義人(カタカナ)を記載します。少しでも振込先の情報に不備があれば、取引先は銀行に入金できません。スムーズな取引を行うためにも、正確な情報を記載することが大切です。

支払い期限

個人事業主が請求書を発行するとき、支払い期限を記載しておくことも大切です。支払期限を請求書に記載しておくと、金銭トラブル防止に役立ちます。支払期限を決める際には、あらかじめ取引先と協議しておくと良いでしょう。相談もせずに一方的に期日を設定した場合、支払時にトラブルになる可能性があります。

作成者の名称または氏名

個人事業主が請求書を作成する際には、請求書作成者の名称もしくは氏名を記載します。この場合は個人事業主の氏名でなく開業届を申請した際の屋号を用いても構いません。氏名や屋号を記載するときには、一緒に住所や電話番号、メールアドレスなど連絡先の情報を記載しておくと良いでしょう。入金トラブルなどで取引先が緊急に連絡をとりたい場合などに非常に役立ちます。

請求書を作成する際の注意点!

個人事業主が請求を作成する場合、注意しておくべき点がいくつかあります。主に源泉徴収のチェックや消費税の記載、押印の必要性などです。ここからは正しい請求書を記載するために、請求書を作成する際の注意点について詳しく解説していきます。

源泉徴収の有無を確認する

個人事業主が請求書を作成するときは、源泉徴収の有無を確認しましょう。請求先が源泉徴収の対象となる職業の場合、あらかじめ請求額から所得税分を天引きしているケースがあります。所得税額を記載してあれば良いですが、記載がない場合は請求金額から源泉徴収分を差し引いておかなくてはいけません。源泉徴収漏れがあった場合は、延滞税支払いなどのペナルティが課されます。請求書に所得税額の記載を行うことは義務ではありませんが、万が一のトラブルに対処するためにも取引先に源泉徴収額の記載の有無について確認を取っておきましょう。

ちなみに、支払い金額が100万円以下の場合、源泉徴収税額は支払金額に10.21%を掛けた金額となります。源泉徴収するときは、事前に源泉徴収税額を引いて請求書を作成すると良いでしょう。

消費税の書き方に注意する

個人事業主が請求書を作成する場合、消費税の書き方にも注意が必要です。個人事業主の前々年における課税売上高が1,000万円を超過したとき、課税事業者に該当します。課税事業者であれば消費税の納税義務が発生するので、確定申告前には前々年の課税売上高がいくらであったかを確認しておくことが大切です。

また、前々年の売上高が1,000万円以下であれば課税事業者には該当しません。前々年の売上高が1,000万円以下の個人事業主は「免税事業者」といい、消費税の納付が免除されます。しかし、消費税の納税を免除されているからといって、請求先に消費税を請求できないわけではありません。免税事業者でも課税事業者と同様に、取引先に対して消費税を請求できます。

請求書に消費税を記載する場合は、本体価格と消費税額を分けて最後に合計金額を記載する方法と、消費税込みの金額で記載する方法とに分かれます。消費税込みの金額で記載するときは、消費税額を明確にすることが大切です。具体的には税込合計金額の後に、(内消費税○○円)と記載しておきます。

できれば、軽減税率の対象となる商品と通常の消費税率の商品とを区別できるようにしましょう。例えば、軽減税率の対象となる商品には米印を付けるなどして、請求内容が分かりやすいように記載するケースもあります。

押印があると改ざん防止になる

個人事業主が請求書を作成する場合、押印しておくことも重要です。請求書には必ず押印しなければいけないわけではありません。押印がない請求書でも法的には有効ですが、押印されていることにより改ざん防止になります。

法的に有効であっても、改ざんされにくいという理由から取引先によっては請求書の押印が必要なケースもあります。個人事業主の場合、印鑑登録を行った実印を請求書に使用せずに、個人の認印や屋号の印鑑を用いても構いません。

請求書発行代行サービスで業務を効率化しよう!

個人事業主が請求書を作成すると、事業を円滑に進められるなどメリットが非常に大きいです。しかし記載にミスがあると金銭トラブルにつながる恐れがあるため、請求書の作成は十分に注意しなければいけません。自分で請求書を作成することが不安な場合は、リコーリースの請求書発行代行サービスを利用すると請求書の作成ミスを軽減できます。まずはフリーダイヤルもしくはお問い合わせフォームから、お気軽にお問い合せ下さい!

「見積依頼」も素早く対応!

お気軽にご相談ください

【監修】尾﨑 宗則 リコーリース株式会社 BPO本部長

1999年リコーリース株式会社に入社。

情報システム部や事業統括部門、営業部門の支社長、子会社(テクノレント社)の営業統括本部長など、重要なポストを歴任した後、2025年4月~決済サービスを管轄するBPO本部長に就任。

数々の商品企画やシステム開発に携わり、豊富な経験と実績・幅広い分野の知識を有するゼネラリスト。