口座振替とは?仕組み・導入メリット・振込との違いも解説

![]() 2025.11.05

2025.11.05

とは?-1-scaled.jpg) " alt="口座振替とは?仕組み・導入メリット・振込との違いも解説">

" alt="口座振替とは?仕組み・導入メリット・振込との違いも解説">

口座振替は、公共料金の支払いや月額サービスの引き落としなど、さまざまな支払いで利用されています。一方で、「口座振込との違いがよく分からない」「どのように導入すればよいのか」と悩んでいる方も多いのではないでしょうか。

この記事では、口座振替の仕組みや口座振込との違い、メリット・デメリットについて解説します。また、口座振替代行サービスの選び方や導入手順についても解説しているため、ぜひ参考にしてみてください。

「見積依頼」も素早く対応!

お気軽にご相談ください

目次

口座振替とは?

口座振替とは、銀行などの金融機関を通じて、利用者の口座から定期的・自動的に料金を引き落とす仕組みのことです。

支払う側にとっては「払い忘れ」を防げる安心の仕組みであり、事業者にとっては入金管理の効率化が図れる点が大きなメリットです。以下で、口座振替の仕組みや口座振込との違い、活用事例について詳しく見ていきましょう。

口座振替の仕組み

口座振替は、利用者が事前に口座振替依頼書を提出し、引き落とし先の口座を登録することで開始されます。手続きが完了すると、毎月決まった日に利用者の口座から指定額を自動的に引き落とし、支払いが完了する仕組みです。

例えば、スポーツジムの月会費や学習塾の授業料など、毎月支払いが発生するビジネスに適しています。口座振替の導入には数週間以上かかる場合もあるため、計画的な準備が必要です。

口座振替と口座振込の違い

| 口座振替 | 口座振込 | |

|---|---|---|

| 特徴 | 指定された口座から自動的に料金が引き落とされる仕組み | 指定された口座へ、利用者が直接お金を入金する行為 |

| 手続きの主体 | 金融機関 | 支払いを実行する利用者自身 |

| 手数料の負担 | 支払いを受け取る側(事業者) | 送金する利用者 |

| 入金確認 | 反映までに数日かかることがある | 振込後、当日または翌営業日に確認可能 |

| 利便性 | 定期的・継続的な支払いに向いている | 単発的な支払いに向いている |

「口座振替」は事業者が金融機関を通じて、利用者の口座から代金を引き落とす仕組みであるのに対し、「口座振込」は利用者が主体的にお金を送金する方法です。

また、一般的に、口座振替では手数料を事業者側が負担しますが、口座振込では送金する利用者側が負担します。それぞれ、適しているビジネスモデルも異なるため、自社の業務内容や導入目的に合わせて選びましょう。

口座振替の導入・活用事例

口座振替は、支払いが毎月など定期的に発生する多くの業種で活用されています。以下の表は、口座振替が多く導入されている代表的な業種と活用例です。

| 業種 | 活用例 |

|---|---|

| 学習塾 | 月謝の自動引き落としで保護者の支払い手続きを簡素化 |

| スポーツジム | 会員の月会費を毎月決まった日に自動で回収 |

| 医療・介護 | 利用料の毎月引き落としで業務効率化 |

| 保険会社 | 契約者の保険料を毎月一定日に引き落とし、支払い忘れを防 |

| 賃貸管理会社 | 賃借人の家賃を毎月口座から自動引き落とし |

| サブスクリプション | 定期配送サービスやオンラインサービスの月額課金に対応 |

上記のように、口座振替はさまざまなビジネスにフィットし、業務の効率化と顧客満足度の向上を両立できる手段です。

関連:導入事例・ケーススタディ

口座振替を導入するメリット

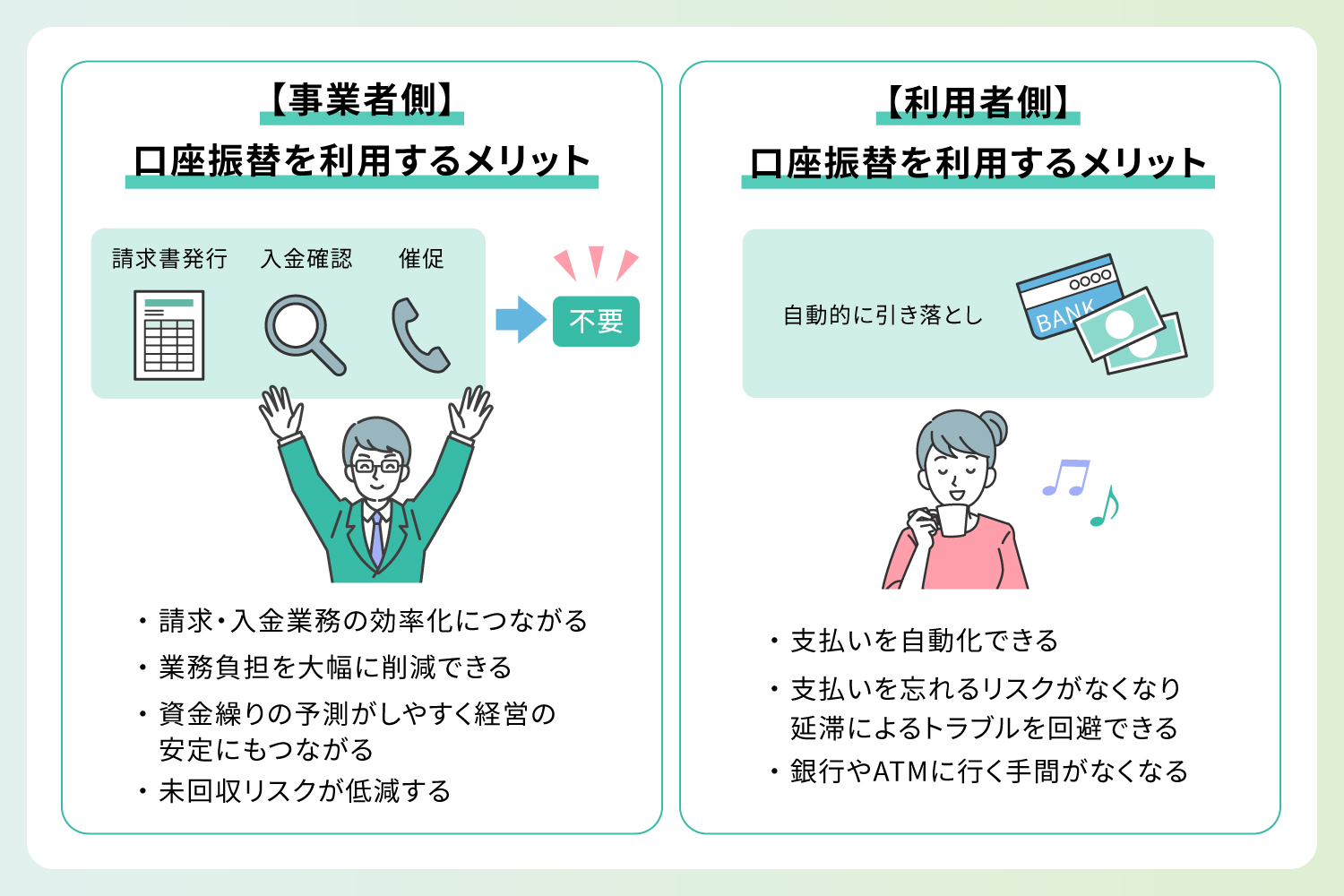

口座振替は、事業者と利用者の双方に多くのメリットをもたらします。事業者にとっては請求や回収業務の効率化につながり、安定した資金管理が可能です。一方で利用者にとっても、毎月の支払いの手間が省けるうえ、払い忘れを防げるため安心感があります。

ここでは事業者側と利用者側、それぞれの視点から口座振替を導入するメリットを解説します。

【事業者側】口座振替を利用するメリット

事業者にとって口座振替は、請求・入金業務の効率化につながる有効な手段です。毎月の請求書発行や入金確認、未納者への督促といった煩雑な作業が不要になり、業務負担を大幅に軽減できます。

また、一定の期日に自動的に入金されるため、資金繰りの予測がしやすく、経営の安定にもつながります。さらに、現金や振込による支払いに比べて回収率が高く、未回収リスクが低減する点もメリットです。

定額課金ビジネスや継続契約型サービスにおいては、導入することで大きなメリットが期待できるでしょう。

【利用者側】口座振替を利用するメリット

利用者にとっての大きなメリットは、支払いを自動化できることです。毎月決まったタイミングで口座から自動的に引き落とされるため、支払いを忘れるリスクがなくなり、延滞によるトラブルを回避できます。

特に水道光熱費や習い事、保険料など、毎月の固定支出が多い場合には管理が楽になります。また、銀行やATMに行く手間がなくなるのも大きな利点です。自動的に処理されることで安心感が増し、生活の中での「うっかりミス」を防げます。

口座振替を導入するデメリット

口座振替は便利ですが、全ての面で万能というわけではありません。導入には初期費用や運用コストが発生する場合もあり、手続きに一定の期間がかかるというデメリットも存在します。

また、利用者の側でも残高不足による引き落とし失敗や、登録口座の変更手続きの煩雑さがネックになることもあります。ここでは、事業者側・利用者側それぞれが知っておきたい注意点やデメリットを詳しく見ていきましょう。

【事業者側】口座振替を利用するデメリット

事業者側のデメリットとしてまず挙げられるのが、導入までにかかる時間と手続きの煩雑さです。金融機関との契約やシステムの構築に数週間を要することもあり、すぐに運用を開始できるわけではありません。

また、導入や運用には費用がかかる場合が多く、小規模事業者にとってはコスト負担が懸念されます。さらに、引き落とし結果の確認には数日かかることがあり、リアルタイムでの入金確認が難しいのも難点です。

導入前に業務フローとの整合性や費用対効果をしっかり見極める必要があります。

【利用者側】口座振替を利用するデメリット

利用者側のデメリットとしては、支払い日を自分でコントロールできない点が挙げられます。あらかじめ決まった日に口座から自動で引き落とされるため、その日に残高が不足していると支払いができず、再引き落としや延滞扱いになるリスクがあります。

また、口座変更などの登録内容を変更したい場合は、書類の再提出や手続きが必要で手間がかかる点にも注意しましょう。

口座振替の導入方法

口座振替をビジネスに導入するには、大きく分けて2つの方法があります。1つは、銀行などの金融機関と直接契約して自社で引き落とし処理を行う方法です。もう1つは、専門の代行業者に手続きを委託する方法です。

どちらを選ぶかは、取扱件数や事業規模、社内の人員体制、コストなどによって異なります。以下で、それぞれの方法の特徴と導入時の注意点について解説します。

金融機関と直接契約する方法

事業者が都市銀行、地方銀行、信用金庫などと個別に口座振替契約を結び、取引を進める方法です。中間に代行業者を挟まないため、振替手数料(請求手数料)を比較的安く抑えられる点が大きなメリットといえます。

一方で、導入までの手続きは煩雑です。金融機関ごとに審査基準や必要書類が異なるため、複数の銀行と契約する場合はその分だけ手間が増えます。利用者からの口座振替依頼書の回収、引き落とし不能時の再処理、問い合わせ対応といった運用面も全て自社で担う必要があり、負担は大きくなります。

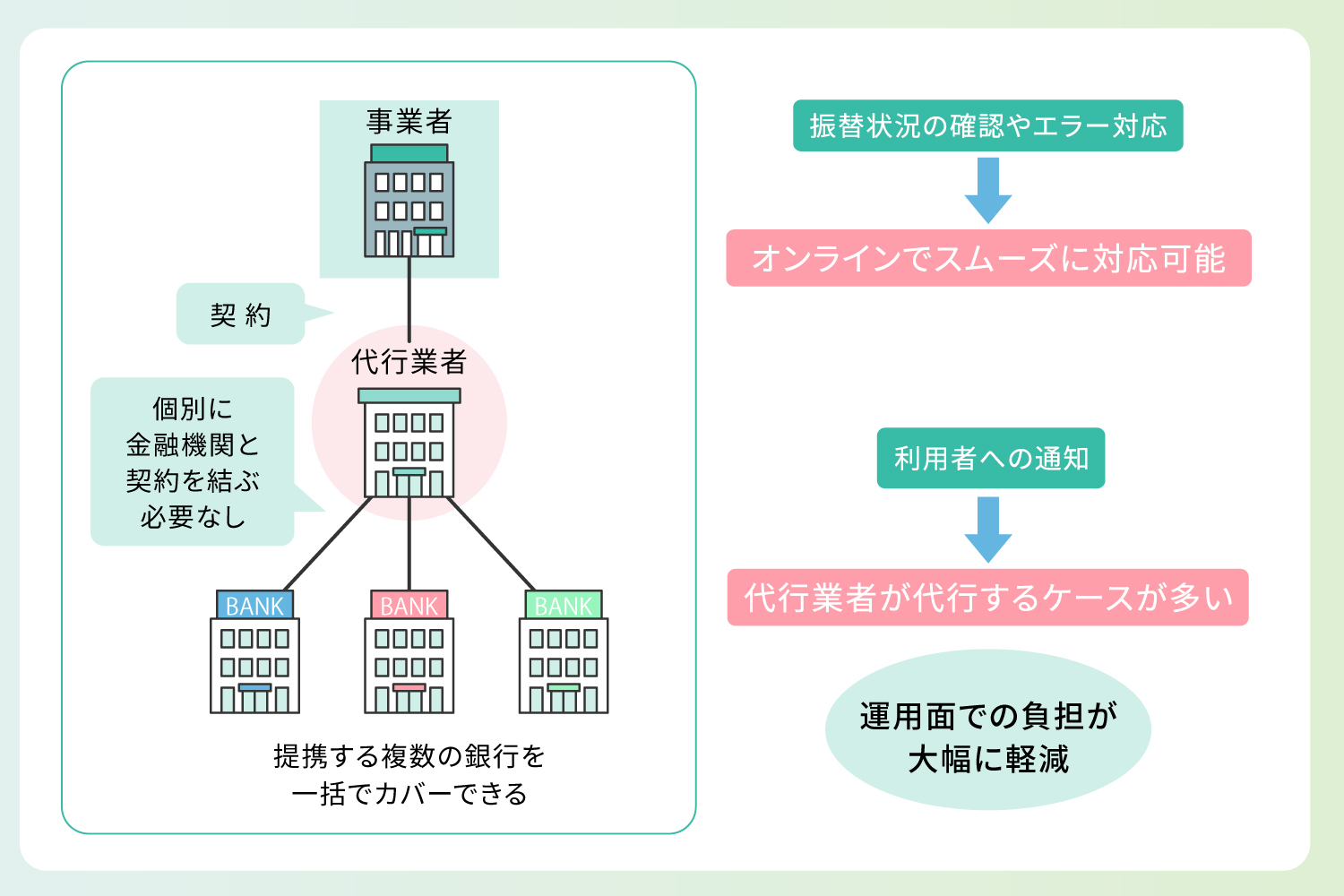

代行業者を利用する方法

専門の代行業者を通じて口座振替を導入する方法です。代行業者と一度契約すれば、事業者が個別に金融機関と契約を結ぶ必要がなく、提携する複数の銀行を一括でカバーできるのが大きな特徴です。

導入にかかる手間や時間を大幅に削減できるため、初めて口座振替を導入する事業者や、社内のITリソースが限られている中小企業にも適した方法といえます。

多くの代行業者は、Web上で手続きや顧客情報の管理ができるシステムを提供しており、振替状況の確認やエラー対応などもオンラインでスムーズに対応可能です。

また、引き落としが失敗した場合の再振替、利用者への通知、入金サイクルの調整なども代行業者が代行するケースが多く、運用面での負担が大幅に軽減されます。一方で、手数料がかかる点には留意が必要です。

代行業者を利用した口座振替の導入手順と費用

口座振替をよりスムーズに導入したい場合、代行業者の活用は効果的です。しかし、「どのように口座振替の手続きを進めればよいのか」「費用はどのくらいかかるのか」など、気になる方も多いのではないでしょうか。

ここでは、代行業者を利用して口座振替を導入する際の手順と、費用の目安について解説します。

口座振替の導入手順

代行業者を利用して口座振替を導入する場合、一般的には以下のような手順で進行します。

1.利用する代行業者を選定し、所定の審査を受ける

2.審査に通過したら、契約内容を確認のうえ必要書類を提出し、正式に契約を締結する

3.契約後、利用者に対して口座振替依頼書を配布し、記入・捺印を依頼する

4.集めた依頼書を代行業者に提出する

5.代行業者が内容を確認し、金融機関に書類を取り次ぐ

6.事業者は依頼書の情報をもとに自社システムに顧客データを登録する

7.口座振替による集金が始まる

口座振替の導入にかかる費用

口座振替を導入する際には、代行業者との契約内容やサービス内容に応じて、さまざまな費用が発生します。

| 項目 | 内容 | 費用の目安 |

|---|---|---|

| 初期費用 | システム導入・初期設定・サポートなど | 0円~数万円 |

| 月額基本料 | サービス利用に伴う固定費用 | 数千円程度/月 |

| 振替手数料(請求手数料) | 引き落とし1件ごとに発生する費用 | 1件あたり数百円 |

| 振込手数料 | 回収したお金を事業者口座へ振込する際に発生する費用 | 振込1回ごとに0円~数百円 |

| その他オプション費用 | 請求書発行、ペイジー口座振替受付サービスなど任意サービス利用時の費用 | サービスにより異なる |

費用目安や料金体系は代行業者ごとに異なるため、実際の請求件数や請求頻度をもとに見積もりを依頼し、十分に比較・検討しましょう。

「見積依頼」も素早く対応!

お気軽にご相談ください

口座振替代行サービスの選び方

口座振替代行サービスは、事業者の集金業務を効率化する便利なサービスですが、代行業者選びを誤ると、かえって運用コストや手間が増えたり、重大なトラブルにつながったりする可能性があります。

自社の業種や規模、顧客層に適したサービスを選ぶために、以下のポイントを押さえておきましょう。

サービス内容で選ぶ

まずは、自社に必要な機能がそろっているかどうかを確認することが大切です。例えば、請求書の発行代行、Web上での請求・入金管理、再振替の自動対応など、業務効率化につながる機能が充実しているかどうかをチェックしましょう。

また、ペイジー口座振替受付サービスのように、口座振替依頼書を使用せずスムーズに口座登録が完了する機能があると、顧客の利便性も大きく向上します。システムのUI(操作性)やサポート体制なども含め、実際の運用シーンをイメージしながら比較することが重要です。

費用・手数料で選ぶ

サービスの内容に見合った費用であるかも大きな判断基準です。初期費用や月額基本料、振替手数料(請求手数料)など、トータルコストを把握し、予算とのバランスを考慮しましょう。

安さだけを重視すると、必要な機能が不足していたり、サポートが不十分だったりする場合もあるため注意が必要です。見積もりの際は、全ての費用項目が明示されているか、不明点がないかをよく確認しましょう。

顧客のニーズや請求件数に合わせて選ぶ

口座振替を利用する顧客層や、毎月の請求件数も、選定における重要なポイントです。例えば、請求件数が少ない小規模事業者であれば、月額基本料が無料または従量課金型のサービスが適しているでしょう。

一方、毎月数百件〜数千件単位の振替を行う中規模・大規模事業者であれば、固定費が発生しても1件あたりの振替手数料(請求手数料)が安く抑えられるサービスのほうがコストパフォーマンスは高くなります。

さらに、顧客が高齢層中心であれば紙の口座振替依頼書の対応が重要になり、若年層が中心であればオンライン手続きの簡便さが重要になるなど、利用者の利便性にも着目しましょう。

実績と信用で選ぶ

口座振替代行サービスでは、顧客の個人情報を代行業者へ渡すことになるため、実績や信頼性が十分であるかを確認しましょう。長年にわたり多数の事業者にサービスを提供してきた代行業者であれば、トラブル対応やセキュリティ体制も整っている可能性が高く、安心して利用できます。

また、導入実績や業種別の導入事例、顧客満足度などもチェックポイントです。万が一のトラブル時にしっかりと対応してくれるサポート体制が整っているかも、事前に確認しておきましょう。

口座振替の導入ならリコーリース!

集金業務の効率化を図るなら、実績豊富なリコーリースの口座振替サービスが便利です。リコーリースでは、全国ほぼ全ての金融機関に対応した口座振替が可能です。地方銀行や信用金庫、ゆうちょ銀行など、幅広い顧客層に対応できます。

また、初期費用は0円、サービスを利用していない月は月額基本料が発生しないため、コストを抑えたい事業者にも向いています。さらに、「コンビニ決済」にも対応しており、全国の主要コンビニエンスストアでの支払いに加え、提携スマホ決済アプリからの支払いも可能です。

専門スタッフが導入前から導入後まで、丁寧に対応しますので、ぜひお気軽にご相談ください。

「見積依頼」も素早く対応!

お気軽にご相談ください

口座振替に関してよくある質問

口座振替に関して、まだ気になる点や不安のある方も多いのではないでしょうか。安心して口座振替を導入するためにも、事前に疑問をしっかりと解決しておくことが大切です。ここでは、口座振替の導入や運用にあたって、よく寄せられる質問と回答を紹介します。

口座振替と自動引き落としの違いは?

「口座振替」と「自動引き落とし」は、実質的には同じ意味で使われることが多い言葉です。どちらも、利用者の銀行口座から自動的に料金を引き落とす仕組みを指します。厳密には、事業者側から見ると「口座振替」は集金方法の1つ、「自動引き落とし」は顧客目線での呼称という位置づけです。

口座振替依頼書はどのように書けばいいですか?

口座振替依頼書には、以下の情報を正確に記入する必要があります。

- 申込者の氏名・住所・電話番号

- 金融機関名・支店名・預金種目(普通・当座など)

- 口座番号

- 金融機関届出印の押印

記入漏れや印鑑相違があると適切に受付処理できないため、しっかりと内容を確認することが大切です。

個人事業主ですが申し込みできますか?

個人事業主の方でも口座振替の導入は可能です。代行業者によっては、個人事業主や小規模事業者向けのプランを用意している場合もあります。代行業者を利用する場合は、事業内容や請求件数などに応じて適切なサービスを選びましょう。

「見積依頼」も素早く対応!

お気軽にご相談ください

【監修】尾﨑 宗則 リコーリース株式会社 BPO本部長

1999年リコーリース株式会社に入社。

情報システム部や事業統括部門、営業部門の支社長、子会社(テクノレント社)の営業統括本部長など、重要なポストを歴任した後、2025年4月~決済サービスを管轄するBPO本部長に就任。

数々の商品企画やシステム開発に携わり、豊富な経験と実績・幅広い分野の知識を有するゼネラリスト。