コンビニ決済ってどんな仕組みになっているの?コンビニ決済の魅力と仕組み

![]() 2026.01.23

2026.01.23

" alt="コンビニ決済ってどんな仕組みになっているの?コンビニ決済の魅力と仕組み">

" alt="コンビニ決済ってどんな仕組みになっているの?コンビニ決済の魅力と仕組み">

コンビニ決済の導入が進んでいますが、システムの導入にあたってはメリット・デメリットの双方を正しく理解しておくことが大切です。特に、ECなどのネット通信販売事業者やOB会、同窓会の会費を担当する人のなかには、集金方法の1つとしてコンビニ決済を検討してはいるものの、仕組みがよくわからないために導入をためらっている人もいるでしょう。そこで今回は、コンビニ決済の仕組みと魅力について詳しく解説していきます。

「見積依頼」も素早く対応!

お気軽にご相談ください

目次

コンビニ決済ってどんな人に選ばれているの?

コンビニ決済ってどんな人に選ばれているの?

ネットショップやECなどの通信販売などでは、決済方法の1つとしてクレジットカード払いが広く利用されています。2019年に株式会社JCBが行った「クレジットカードに関する総合調査」によると、日本におけるクレジットカードの保有率は約85%となっており、保有率に関しては過去5年の調査で大きな変化が見られないという結果が得られました。加えて、年代別の保有率に着目すると、20代男性は72.8%、20代女性は77.3%となっており、この数値は男女ともに年代が上がるにつれて増加していき、クレジットカード払いはオンラインショッピングやスーパーマーケットなどでの支払いに利用されているという調査結果も出ました。

これらのことからもわかるように、クレジットカード払いは多くの人に使われている決済方法といえるでしょう。しかし、コンビニ決済も人気がある決済方法の一つです。コンビニ決済を選びたいと考えている人の特徴としては、「学生でクレジットカードを持っていない」や「通信販売のサイトにクレジットカード番号を入力するのが心配」などの個別の事情を抱えているケースも少なくありません。特に、高齢者のなかには、「使い方が分からない」「現金が一番安心」などの理由から現金での支払いを好む人もいるため、コンビニ決済には高いニーズがあります。

また、ネットショップで選ばれている決済方法のなかにはクレジットカード決済やコンビニ決済のほかにも、代金引換や銀行振込があります。代金引換や銀行振込は、現金派の人にとっては一定のニーズがあるといえるでしょう。ただし、代引きを選ぶと手数料がかかることから、代引きを避ける人も一定数います。これらの事情から、現金派の人にとってコンビニ決済の需要は根強いため、決算手段としてさらなる拡大が予想されるといえます。

「見積依頼」も素早く対応!

お気軽にご相談ください

コンビニ決済の一般的な流れ

コンビニ決済を導入する場合は、リコーリースなどの収納代行業者を利用するとスムーズです。収納代行業者を利用すると、コンビニ決済で重要な払込用紙を発行するシステムを提供してくれるなど、面倒なやり取りを代行してくれるというメリットがあります。たとえば、ネットショッピングで後払いを選択したとします。その場合の流れとしては、支払い方法として、顧客がネット上でコンビニ決済を選択します。その後、購入した商品と合わせてコンビニ払込票(請求書)を受け取り、最寄りのコンビニに払込票と現金を持参して、コンビニで代金の支払いを完了させます。顧客から支払われた代金は、各種手数料を差し引いて収納会社を通じて事業者に支払われるため安心です。

コンビニ決済の仕組み2タイプ

コンビニ決済の仕組みは、大きく2種類に分けることができます。ここからは、ネットショップでの支払いを例として取りあげたうえで、コンビニ決済の仕組みについてタイプ別に見ていきましょう。

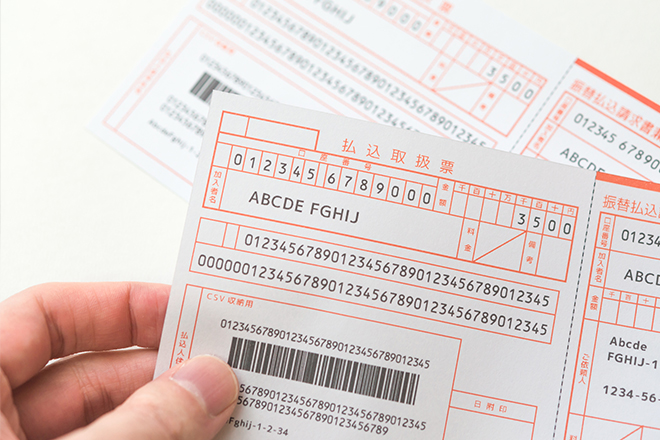

紙で決済!払込票タイプ

コンビニ決済を選んだ場合は、紙伝票による「払込票タイプ」という仕組みがあります。このタイプは公共料金の支払いなどに用いられることがあるため、一度は利用したことがあるという人も多いのではないでしょうか。払込票タイプを選択した場合は、バーコードが印字された紙の払込票を利用して支払います。この決済方法に関しては、近くにコンビニがあれば誰でも簡単に代金の支払いができるため、高齢者にも高いニーズがあります。また、このタイプの仕組みとしては、商品の購入者が払込票で支払った後、コンビニが収納代行企業に料金を支払い、その後収納代行企業が事業者へ代金を振り込むという流れです。最近では、家でも職場でも支払いができるスマホ決済アプリとの連携ができるようになったことで、コンビニ店舗に行かなくてもキャッシュレスな払込が可能になっています。

関連記事:コンビニ払込票の印刷方法とは? 払込取扱票とコンビニ決済について詳しく

Webで決済!払込用番号タイプ

コンビニ決済には、「ペーパーレス方式」と呼ばれる方法もあります。この決済方法は、メールで顧客に専用番号を伝えます。そして、顧客はコンビニに行き、レジでスマホに表示されたバーコードをスキャンしてもらうことにより、表示された金額の支払いを完了させるというやり方です。ペーパーレス方式の場合はWebで決済ができるため、紙の払込票の必要がありません。そのため、払込票を持ち歩くわずらわしさから解放されるという点は、ペーパーレス方式のメリットの一つといえるでしょう。

コンビニ決済の事業者側のメリット

コンビニ決済は顧客にとってメリットがあるだけでなく、事業者にとってもメリットがあります。ここでは、コンビニ決済サービスを利用する事業者側のメリットについて2点ご紹介します。

支払い方法による機会損失を防げる

顧客が商品やサービスを購入する際、支払い方法が限定されていることにより購買行動につながらないということはよくあります。たとえば、クレジットカード払いや代引き引き換えなどの決済方法は「クレジットカード番号をむやみに入力したくない」「振込手数料を支払うのはもったいない」という考えの人には、なかなか受け入れられないという問題があるでしょう。しかし、コンビニ決済は払込票と現金を近くのコンビニに持って行き支払いを済ませるだけなので、誰にでも気軽に利用できるというメリットがあります。

このように各種事業者がコンビニ決済を導入すれば、これまで支払い方法が原因で購入・入会をためらっていた顧客でも、安心して購入につなげることができるので、結果的に顧客数がアップするといえます。加えて、クレジットカードを持っていない人の場合でも、コンビニ決済を選ぶことによって、スムーズな支払いが可能です。

ゆうちょ銀行でも支払いができる

コンビニだけでなく、ゆうちょ銀行でも支払いができる方式もあります。特に、地方に住んでいる場合、「コンビニ決済を利用したいけれど、近くにコンビニがない」ということもあるでしょう。このような場合でも、払込票と現金さえあればゆうちょ銀行の窓口やATMで払込ができるので安心です。

コンビニ決済の顧客側のメリット

コンビニ決済を導入すると、支払いをする顧客側にもメリットがあります。顧客側のメリットについても理解しておき、導入を検討する際の参考にしてみましょう。

手間がかからない

顧客のなかには、クレジットカード情報を入力したり、銀行振込のために口座番号を入力したりするなどの作業を手間だと感じる人はたくさんいます。顧客にとって大きな手間となる方法を事業者が導入している場合は、それだけで機会損失につながるという問題があるのです。コンビニ決済の場合、現金と払込票の二つをコンビニに持って行くだけで、普段買い物をするときと同じように、コンビニのレジで払込が完了するため、顧客が手間と感じる作業は一切ありません。

24時間365日どこからでも支払えて便利

コンビニは日本全国にあるため、多くの人にとってアクセスがしやすいという利便性のメリットがあります。加えて、コンビニは基本的に24時間、365日営業しています。たとえば、仕事中や家事の合間、夜中であっても、コンビニ決済なら相手の都合を気にせず、自分の時間が空いたタイミングですぐに支払いに行くことが可能です。加えて、PayBや楽天コンビニ支払いサービス、ゆうちょPayのようにキャッシュレスな払込方式も増えつつあります。これらの払込方式を利用すると、自宅に居ながらコンビニ決済ができるため、コンビニに行けない、行きたくない、現金を持ち歩きたくないという方でも、簡単に支払いができるというメリットもあるでしょう。

コンビニ決済導入にかかる費用

事業者と顧客の双方にメリットがあるコンビニ決済ですが、導入には費用がかかります。まず、月額の基本料金です。これは、コンビニ決済のシステムの利用料です。次に請求手数料です。請求手数料に関しては、1件ごとに発生するという特徴があります。請求手数料は事業主側が負担するケースが多いといわれていますが、顧客側に負担してもらうという選択肢もあります。その他にコンビニ払込用紙などの用紙費用や、収納代行会社から事業者への回収金の振込手数料がかかることが一般的です。

コンビニ決済のデメリット

とても便利なコンビニ決済にも、デメリットはあります。コンビニ決済のデメリットとしては、顧客がコンビニまで出向く必要があることが挙げられます。自宅の近くにコンビニがない場合は特に、コンビニに出かけるだけで大変という人もいるのが実情です。次に、コンビニに出向いたうえで支払いをするという特性上、顧客の払い忘れが起きる可能性もゼロではありません。払込票タイプは高齢者でも安心して利用ができるものの、払込票には納付期限が設けられています。振込票が使用できる期限を大幅に過ぎてしまうと、振込票自体が使えなくなってしまう可能性があるため、期日内での決済をすることが大切です。

さらに、顧客が払込票を紛失してしまうこともあるでしょう。払込票を失くした場合は、再発行をしてもらわなければなりません。再発行にも時間がかかる可能性があり、結果的に決済がスムーズに行えないケースもあります。顧客が支払いを忘れてしまった場合、未回収金が発生してしまうのがコンビニ決済の最大のデメリットです。未回収金のリスクを防ぐためにも、督促の仕方や流れなどを事前に決めておくとよいでしょう。

リコーリースのコンビニ決済について!

リコーリースはコンビニ決済サービスに加えて、口座振替サービスも用意しています。どちらのサービスもサポートが充実しているため、導入時にはぜひ検討してみましょう。ここでは、コンビニ決済サービスと口座振替サービスについて紹介します。

コンビニ決済はスマホでお支払い

コンビニ決済サービスとして提供されているもののなかには、コンビニに行かなくても支払いができるものもあります。この支払い方法であれば、誰でも支払いが簡単にできるでしょう。リコーリースのコンビニ決済サービスには、PayBや楽天銀行コンビニ支払サービス、ゆうちょPayなどのようなアプリを用いたスマホ決済サービスもあります。コンビニ決済サービスを利用した場合、払込票を商品と一緒に顧客に送ります。このとき受け取った払込票には、バーコードが印字されているのです。顧客は、自身のスマートフォンでこのバーコードをスキャンすると、登録しておいた口座からリアルタイムで支払いを完了させることができます。

また、コンビニ決済をする場合でも、アプリを利用すれば、最寄りのコンビニまで足を運ぶ必要はありません。この方法なら、仕事で忙しい人や、長距離移動をするのが難しい高齢者でも、自宅や職場から気軽に支払いができるというメリットがあります。さらに、リコーリースのコンビニ決済サービスを利用すると、専用のWebサイトから集金状況を確認することもできます。

口座振替サービスも!さらに確実な集金を

リコーリースでは、口座振替サービスも用意しています。口座振替と口座振込は、言葉はよく似ていますが、まったく異なるサービスです。口座振替の場合は、振替日になると、銀行口座から自動的にお金が引き落とされるというものです。一方、口座振込は、送金人が銀行窓口やATMで受取人の口座情報や支払金額を入力したうえで振込を行います。

口座振替のサービスを導入した場合は、顧客が振込票を紛失したり、代金を払い忘れたりするなどの心配はないため、顧客の支払い忘れを理由として未回収金の発生が防げるというメリットがあります。特に、学習塾や介護事業者などのような、月々の継続課金が必要とされる業種には、口座振替サービスが適しています。

また、口座振替サービスに関しては、コンビニ決済とあわせて検討することで、未収金・未払い金の回収率アップにもつながります。たとえば、口座振替で回収できなかった代金を、コンビニ決済で再び請求することも可能です。加えて、支払い方法が複数あると、顧客は自分の考えに合ったものを選択することができるため、顧客満足度の向上にもなるでしょう。

決済方法を充実させて販路を拡大しよう

リコーリースを利用すると、コンビニ決済サービス、口座振替サービスのどちらを導入した場合でも、初期導入費用は0円です。サービスを利用しなかった場合は、その月の費用は0円であるため、安心して利用を開始することができます。リコーリースなら請求件数が1件からでもお申し込みができるため、興味がある方はぜひお問い合わせください!

「見積依頼」も素早く対応!

お気軽にご相談ください

【監修】尾﨑 宗則 リコーリース株式会社 BPO本部長

1999年リコーリース株式会社に入社。

情報システム部や事業統括部門、営業部門の支社長、子会社(テクノレント社)の営業統括本部長など、重要なポストを歴任した後、2025年4月~決済サービスを管轄するBPO本部長に就任。

数々の商品企画やシステム開発に携わり、豊富な経験と実績・幅広い分野の知識を有するゼネラリスト。